不動産投資と金利について

ほとんどの方は、投資の為の不動産購入は、金融機関などからの融資で行います。

そのため、言うまでもありませんが、少しでも低金利で融資を受けることが不動産投資では必須です。

ワンルームマンション投資を行う方の中には、「利回りはいくら?」ばかり気にされている方もいらっしゃいますが、本来検討しなければいけないのは、利回り-借入金利 = yield gap です。

例えば、表面利回り6%の物件で融資金利3%の物件Aと、表面金利5%で融資金利1.5%の物件Bを比較すると、yield gapはA=3%、B=3.5%となり、この点だけを見るとB物件の方が投資としてはよい、ということになります。

一般的に不動産を購入する時の金利は、固定金利、変動金利ともに、下記の式で求めます。

店頭金利-優遇金利 +保証料(金利に含まれる場合あり)+α

各要素を順に説明すると、店頭金利は、銀行(など金融機関)の窓口に置いてあるチラシやホームページに掲載されているローンの基準となる金利です。

優遇金利は、一般的には「借りる方の属性、頭金をいくら入れるか、物件の担保価値などで決まる」とされています。

+αの部分は、一部金融機関でみられる、事務手数料や保険料等でみなし利息と言われます。

しかし、新築物件の場合等は、提携ローンと称して、デベロッパーと金融機関の間で、あらかじめ取り決めが行われており、購入者個人の審査などが問題なければ、初めから店頭金利から特別な優遇金利を引いた、提携ローン金利が適用されるケースもあります。

この提携ローンは、自らが住む物件にもワンルーム等投資マンションにもあります。

もちろん、これはデベロッパー等関与する不動産会社と金融機関との信用関係(主には実績)があるからこそ、成立するものですので、購入する側からすれば、より低金利で融資が受けられ、さらにそのデベロッパーは実績があるということのエビデンスにもなります。

また、提携ローン融資を受ける際は、イチからローンを申し込むより、手続きが簡素化されていることもあり、こうした「面倒」を省けることもあります。

再び下がり始めた金利

では、実際に金利はどうやってきまるのでしょうか?

一般的に変動金利は短期プライムレートと連動、固定金利は長期(10年物)国債と連動ということになっています。

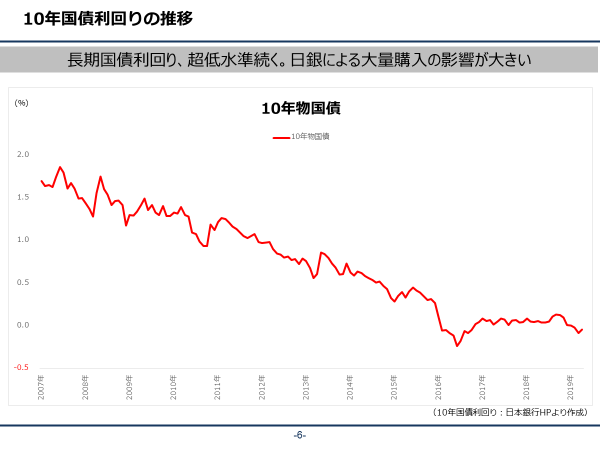

上図は、2007年以降の10年物国債利回りの推移です。ここでは掲載しませんが、不動産融資の固定金利も概ね同じような動きをしています。

ともに、この2016年半ばまで、一貫して右肩下がりで、その後は横ばい、といった感じです。

2013年に日銀総裁が変わった直後は一時期、長期国債利回りは上昇しましたが、その後、日銀による政策で国債を買い入れ、低金利に誘導しました。

低金利により、借り入れの促進、経済循環を促し、景気拡大を狙い、その結果として2%程度のインフレを目指すという政策でした。

今述べた流れのうち、景気拡大までは上手く進みましたが、インフレ2%の達成は今のところ上手く行っていません。(消費税を5%→8%に上げた時を除く)

こうした状況を打破するため、2016年には、いわゆる「マイナス金利政策」を打ち出し、一層の低金利を演出しました、その結果、投資促進が続き、景気拡大が続きました。

その頃から比べると、若干金利は上昇しましたが、マイナス金利政策直前くらいの水準で、2017年以降は推移しています。

昨年(2018年)秋頃に、いったん金利上昇気配も見られましたが、2019年以入って再び、史上最低水準が続いています。

今のところ、日銀は低金利誘導を続けるということですので、しばらくはこのままの状況が続くものと思われます。