子育てをされているご家庭が生活設計をするうえで大切なのは、その世帯の収入の担い手が万が一亡くなってしまったときの経済的な影響です。

残されたご家族にどれくらいの生命保険の保障額があればよいのか、きちんと検証をしておくべきでしょう。この必要となる保障額を「必要保障額」と言います。

では、子育て世代では、どれくらいの必要保障額を準備すればよいのでしょうか。

30代前半の4人家族のモデルケースでは

必要保障額は、次の手順で求めることができます。

モデルケースとして、4人家族を想定して検証してみましょう。家族構成は、夫(40歳:この世帯の収入の主な担い手)、妻(38歳)、子ども2人(6歳、8歳)です。住まいは持ち家とします。

夫婦の職業は会社員です。

ここでは、夫が亡くなるケースでご紹介していきます。

①残された家族の生活費

夫が突然に、亡くなってしまうと、それまでに得ていた夫からの収入は途絶えてしまいます。そこで、夫以外ののこされた家族が今後生きていくための生活費を見積もります。

例えば、現在の生活費(住居費用含む)が月額40万円であれば、夫が生前中を100%として残された家族の生活費の割合を考えて乗じます。

割合を使用するかどうかは任意ですが、ここでは末子が大学卒業するまでは70%~80%の間、子どもたちが巣立った後の妻の余命年数にあたる期間は50%としています。

(a)現在の生活費40万円(月額)×80%(割合)×12か月×16年(22-6/年数:末子の大学卒業まで)

(b)現在の生活費40万円(月額)×50%(割合)×12か月×36年(90-54/末子大学卒業時の妻の余命年数)

※1 妻の余命は90歳まで生きると仮定して末子大学卒業時が妻54歳から算出したもの

(a)6,144万円

(b)8,640万円

(c)合計 1億4,784万円

②教育費

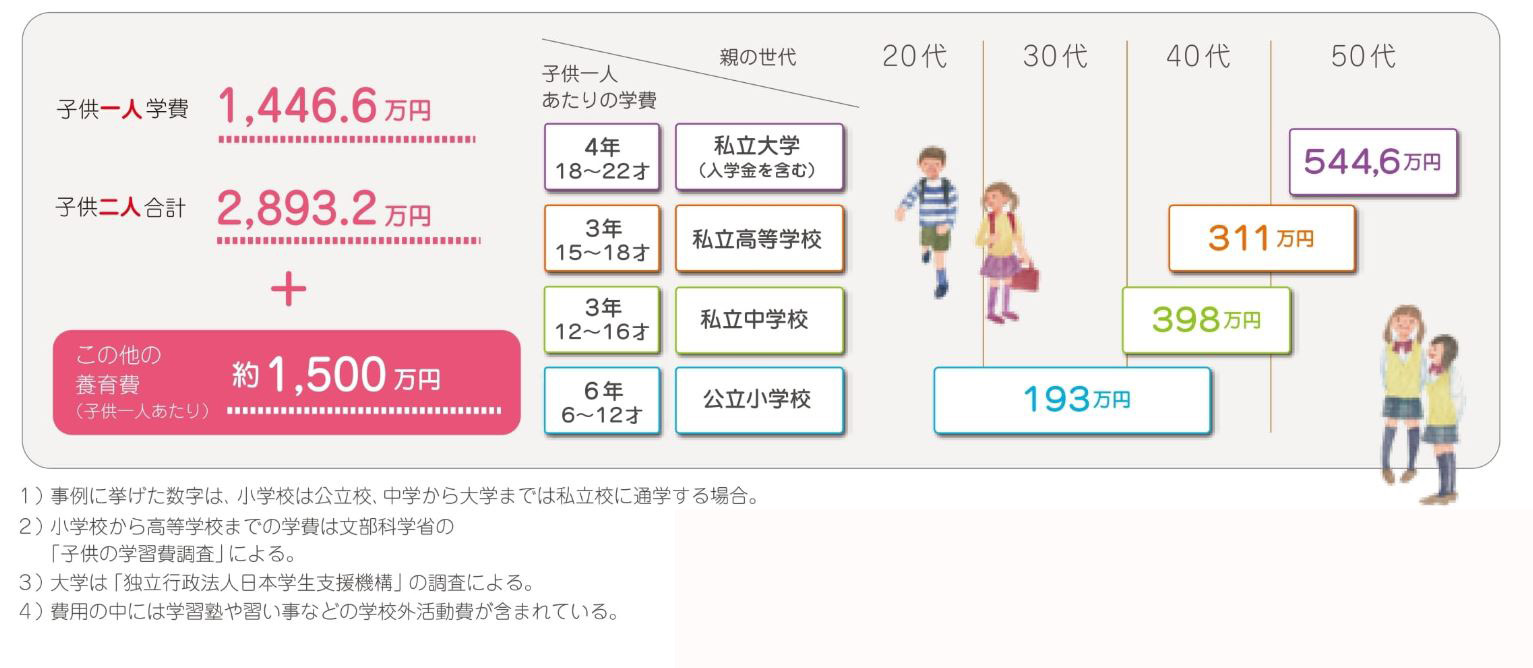

下記の図【子どもにかかる費用の例】を参考に、二人の子の教育費を算出しています。

(d)1,446.6万円×2人=2,893.2万円

【子供にかかる費用の例】

※出典:「いま」も「将来」も、家族をサポート。/株式会社クレアスライフ

③その他費用

上記以外にかかると想定される費用については、大型家電など日用に使用するモノの買い換え費用、葬儀費用、子どもの結婚援助資金、介護費用などがあります。

ここでは、以下の金額を計上しています。

(e)1,500万円

④遺族の生活資金等

(c)1億4,784万円

(d)2,893.2万円

(e)1,500万円

すべてを合計しますと、1億9,177.2万円となり、約2億円です。

準備できている資金等を差し引いた金額が必要保障額

必要保障額は、公的年金(遺族年金・妻の老齢年金)や貯蓄、死亡退職金・弔慰金、妻の収入など準備ができている資金を差し引いた金額になります。

準備ができている資金はこれらを合計した場合の概算の数字を当てています。

遺族の生活資金等-準備ができている資金=必要保障額

<例>準備ができている資金

・遺族年金及び妻の老齢年金 6,900万円(夫の年収700万円、妻の年収180万円とした概算額)

・死亡退職金 500万円

・妻の予想収入 3,300万円(年間の手取収入150万円×60歳までの22年間)

・現在の貯蓄額 300万円

合計 1億1,000万円

2億円-1億1,000万円 =9,000万円(必要保障額)

必要保障額は、9,000万円となりましたが、妻に収入がない場合では1億円を超してしまいます。

ただし、住宅ローンがあり「団体信用生命保険(団信)」が付帯されていれば、万が一の場合には夫名義のローン残債額については団信で弁済されます。そのため、住宅ローンがある場合(団信が付帯)は、住居費用に含めずに計算することができます。

例えば、持ち家でローン残債額が約4,000万円であれば、先ほどの必要保障額は9,000万円から4,000万円を差し引いて5,000万円と考えることができます。

そして、必要保障額を準備する方法としては、生命保険を利用する方法と、このほかに、不動産を用いて備える方法があります。

不動産としての資産は生存していても変わらない

万が一の場合の備えをするには、生命保険を利用している方が多いことでしょう。この場合、生命保険のうちでも死亡保険に加入することになります。

例えば、10年ごとに更新する定期保険や収入保障保険を検討、または加入されているのではないでしょうか。

これらの死亡保険は、基本、保険料は掛け捨てとなりますので、満期がやってくると、契約は終了して保障も同時にゼロになります。

では、不動産を用いて備える方法について解説しましょう。

仮にマンションを1室購入すると、このマンションを他人に貸すことで家賃収入を得ることができます。マンションを購入する際には、金融機関のローンを利用することが一般的です。

また、このローンにも「団体信用生命保険(団信)」が付帯されます。

そして、毎月のローン返済は、家賃収入から賄うことができます。さきほど算出した必要保障額の1億円を例にすると、半分を生命保険で備えて、もう半分については不動産を購入する方法で賄うとすると、どうなるでしょう。

生命保険は、保険金の支払いの事由が発生しなければ保険金はもらえません。

先ほども触れたように、掛け捨ての保険であれば満期が訪れると保障はゼロになるとともに、解約返戻金がないので資産としての価値もゼロといえます。

一方、マンションを購入すれば、万が一の場合には、団信によってローン残債額が弁済されます。

しかも、ずっと元気で過ごしていて、ローン返済も完済したとしたらその資産の価値は無くなってしまうでしょうか。資産としての価値があるマンションは、万が一のことが起きても、変わらずに過ごしておられても、「資産」として変わらずに、かつ確実にのこすことができるのです。

起きてほしくないことではありますが、夫が亡くなり、投資用に購入したマンションのローンも弁済されると、資産として配偶者やお子様が引き継ぐことができるばかりではなく、家賃収入も継続的に得ることができるのです。

さらに、生命保険にも加入していれば死亡保険金が支払われることでしょうから、生命保険からはまとまった資金を受け取ることができて、なおかつマンションを賃貸していれば、給与のようにのこされたご家族のもとに収入が入ってきます。

配偶者に就労による収入があったとしても、大切な家族を亡くした心痛から立ち直るまでには時間がかかることでしょうし、心身に参ってしまうことも考えられます。

そのようなときこそ、保険金や不動産がご家族のその後の生活の再生を下支えしてくれることでしょう。

子育て世代の必要保障額は、決して少ないとは言えません。その保障を備えるには、生命保険では相当の保険料を長期間にわたり支払っていくことになります。

30歳の方が毎月1万5,000円の保険料を60歳まで支払ったとしたら、540万円にも及びます。

しかし、先ほども申しあげたように、不動産を用いることで、「生命保険の代わり」にもなりますし、家賃収入は「私的な年金の代わり」にもなると言えるでしょう。