相続税・贈与税対策

「家族に少しでも多く資産を残してあげたい」「家族が争うことなくずっと仲良く」「自分が元気なうちに対策したい」など、不動産投資は相続税・贈与税対策としても有効活用されています。

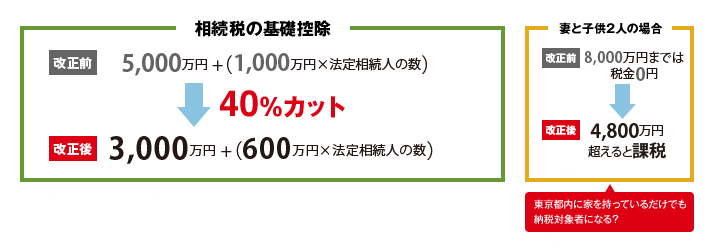

相続税の増税にともない、申告対象者が増えています!

2015年1月の相続税法改正による大増税。

東京にお住いの方100人に20人前後が相続税の申告が必要だと言われています。

なぜ、都心のワンルームマンションは相続税対策に有効?

理由1.不動産の税制メリットと特例をフル活用できる

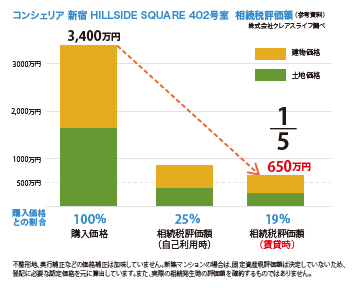

- 相続税評価額が購入価格の約1/4(※)

都心のワンルームマンションは一戸あたりの面積が狭いなどの理由で評価額が購入価格の約1/4になります。 - 賃貸した場合には、評価額が減額され約1/5(※)

賃貸した場合、借地権割合と借家権割合に応じて、評価額が減額されて購入価格の約1/5になります。

※物件により異なります。

理由2.子供の人数分の購入で、分割できる

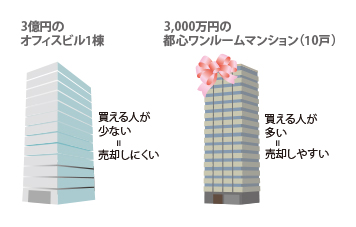

例えば2人の子供に相続する場合、6000万円のファミリーマンションを2人の共有名義で相続するよりも、3000万円の都心のワンルームマンションを2戸それぞれで相続することで、共有名義であることを原因とするトラブルを防ぐことができます。

3000万円の東京都心のワンルームマンションを2戸購入

現金や預金、株などの金融商品で残すよりも相続税の節税ができる。

都心のワンルームマンションなら、空室リスクおよび価格下落のリスクが少ない。

6000万円の東京の2LDKを1戸購入

現金を不動産に換えることで相続税の圧縮はできるが、子供2人の共有登記はもっともやってはいけないこと。

売るにしても貸すにしても争いの素となる可能性があります。

理由3.換金しやすい

相続税は、一括・現金納付が原則です。納付期限は相続開始があったことを知った日から10ヶ月以内です。納税資金を確保するために、資産の一部を売却しなければならない場合もあります。都心のワンルームマンションは、投資用不動産として購入する方が多く、売却時の換金性が高いため、納税資金の確保がしやすいといえます。